Экономический рост Китая в среднесрочной

перспективе может замедлиться из-за дефицита угля. Несмотря на серьезные усилия

по диверсификации источников энергии, уголь еще долго будет оставаться основным

энергоресурсом Китая. При этом, учитывая колоссальные объемы потребления,

Пекину необходимо полагаться не столько на импорт, сколько на собственные силы.

За последнее десятилетие уровень добычи угля в стране вырос в три раза. Сможет

ли Поднебесная повторить этот результат в следующую десятилетку?

Углезависимость

Угля на планете остается много, а Китай

— третья в мире страна по объему запасов этого вида топлива. Однако из этих

двух популярных фактов отнюдь не следует, что руководство Поднебесной может не

беспокоиться об исчерпаемости этого вида топлива. Несмотря на почетное третье

место, на Китай приходится всего 13,3% от мировых доказанных запасов и

одновременно почти половина (48,2%) от общемирового потребления (по данным

статистического обзора мировой энергетики BP за 2011 год). Соответственно, если

среднемировой уровень доказанных запасов подразумевает обеспеченность этим

видом топлива более чем на 100 лет, то для Китая — эта цифра составляет всего

35 лет. И это при текущем уровне потребления, который последние годы уверенно

растет. Принимая во внимание длительный горизонт планирования проектов в

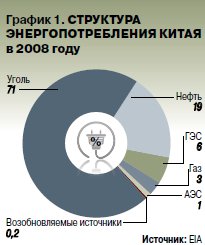

области энергетики — повод задуматься. А так как уголь составляет около 70% от

общего энергопотребления страны (график 1) — повод задуматься вдвойне. Еще один

нюанс: данные BP по доказанным запасам угля в стране — 114,5 Гт (114,5 млрд

тонн) — не обновлялись с 1992 года. Конечно, с тех пор возможны и новые

открытия, но и добыто за 20 лет взрывного экономического роста было немало.

Китайская статистика действительно не

спешит делиться свежими данными. Последние оценки китайского Министерства

земель и ресурсов относятся к 2003 году и предполагают несколько больший

уровень доказанных запасов — 189 Гт. Напомним, что доказанные запасы

подразумевают экономически рентабельную добычу. В сумме с теми запасами,

разработка которых экономически нерентабельна или их рентабельность не может

быть оценена с достоверностью, объем угольных ресурсов составляет около 1000

Гт. Однако вопрос себестоимости добычи действительно выходит на первый план. Из

этого, казалось бы, гигантского объема ресурсов, лишь 4% может быть добыто открытым

способом. А при добыче в шахтах приходится спускаться все глубже. Только 36%

запасов залегает на глубине меньше 300 м, 45% — между 300 и 600 м, остальные

еще ниже. Также не следует забывать, что в зависимости от вида угля его

теплотворные способности могут значительно различаться. В то время как идет

активная добыча высокоэнергетических углей, новые открытия часто связаны с

низкокачественным топливом. Не менее существенно, что около 90% запасов

находится на отдаленных и малоосвоенных территориях. Для угольной отрасли, где

транспортные расходы до места потребления часто составляют значительную долю

себестоимости продукции, это также становится важным фактором, определяющим

рентабельность добычи.

Впрочем, уровень запасов часто

становится предметом подтасовок (как в ту, так и в другую сторону) во многих

странах мира. Учитывая достаточную закрытость китайской статистики, необходимо

признать, что оценка запасов в любом случае остается предметом для спекуляций.

Поэтому не менее важно обратить внимание на поступающие из Китая сигналы о

текущей ситуации в угольной отрасли.

Во-первых, китайские регулирующие органы

взяли курс на закрытие мелких шахт и укрупнение угледобывающих компаний. Помимо

решения проблем безопасности, это призвано также повысить эффективность

угольной добычи. Во-вторых, в конце прошлого года стало известно, что на

ближайшую пятилетку (2011—2015 годы) национальный регулятор намерен ограничить

добычу угля в стране уровнем 3,7 Гт в год. А при этом продолжает расти импорт.

С 2009 года Поднебесная стала нетто-импортером угля. В 2010 году Китай потребил

3,25 Гт угля, из них чистый импорт составил 145 млн т — на 29% больше, чем

годом ранее. Прогнозы на текущий год предполагают, что объемы импорта продолжат

расти и превысят 200 млн тонн. К слову сказать, в 2010 году в России было

добыто 323 млн тонн угля, из них около 10 млн тонн составил экспорт в Китай.

Кроме того, в прошлом году стало известно о подписании соглашения между двумя

странами — Поднебесная выдаст нашей стране кредит объемом 6 млрд долларов под

поставки угля, общий объем которых в ближайшую пятилетку достигнет как минимум

15 млн тонн в год. Полученный кредит, в свою очередь, будет потрачен на

развитие угледобывающей отрасли.

Дважды стратегический?

На фоне той критической роли, которую

уголь уже играет в энергопотреблении Китая, есть основания предполагать, что в

будущем этот вид топлива займет еще одну новую и в известном смысле

стратегическую нишу.

Напомним, что при растущем спросе на

нефтепродукты в Китае, нефтедобыча в стране стагнирует. Еще в 2009 году

Поднебесная преодолела психологическую отметку 50%-ной зависимости от

зарубежных поставок нефти. При собственной добыче на уровне 200 млн тонн в год

годовое потребление приближается к отметке 500 млн тонн и в ближайшие два

десятилетия, по всей видимости, возрастет до 800 млн. Добыча же, согласно

большинству прогнозов, останется в лучшем случае на нынешнем уровне, в результате

чего зависимость от нефтяного импорта возрастет еще более значительно, достигнув

75%.

Безусловно, понимание этой проблемы у

китайского руководства есть. Одним из путей ее решения может стать запуск

крупномасштабных производств по получению синтетической нефти из угля (CTL,

coal-toliquid). Как известно, впервые эта идея в промышленном масштабе была

реализована в Германии во время Второй мировой войны. Позже — в ЮАР, во времена

апартеида и нефтяного эмбарго, где и сейчас подобным образом получается около 8

млн тонн синтетической нефти в год. Хотя в Китае уровень подобного производства

пока не превышает 2 млн тонн в год, существующие заводы планируют расширения, а

несколько новых проектов находятся на стадии одобрения регулятором.

Производство нефти из угля достаточно ресурсоемкое и грязное, поэтому у

китайского руководства есть определенные сомнения в необходимости развития данного

направления.

Однако вариантов борьбы с возрастающим

нефтяным импортом не так много. Наиболее оптимистичные прогнозы, опирающиеся на

сценарий высоких нефтяных цен, предполагают, что объем производимой в Китае

синтетической нефти составит 30 млн тонн к 2020 году и 100 млн тонн в год к

2035 году. Учитывая, что на 1 тонну подобного топлива нужно затратить около 4

тонн угля, речь может идти о дополнительном спросе на уголь на уровне 400 млн

тонн в год (12% от нынешнего уровня потребления). Кроме того, учитывая уже

упомянутый дефицит собственной нефти, Китай вместо нефтехимии делает ставку на

углехимию, получая продукты, аналогичные нефтехимическим, путем конверсии угля.

Это тоже является дополнительной нагрузкой на угольную отрасль.

Форсированная диверсификация

Каковы же возможные ответы на этот

вызов? Учитывая, что большая часть угля расходуется в промышленности и на

угольных электростанциях, это природный газ, ГЭС, а также возобновляемые

источники энергии, среди которых в Поднебесной главную ставку сделали на ветер.

Несмотря на то что в среднем

себестоимость получаемой с помощью ветра энергии оказывается дороже, чем в

случае традиционной электроэнергетики, Китай последовательно наращивает

мощность своих ветроэнергетических установок. А в самой индустрии производства

турбин все большее влияние получают китайские компании, которые не только

успешно конкурируют с западными у себя дома, но и выходят на мировой рынок. Тем

самым, кстати, оказывая давление на стоимость оборудования и делая

ветрогенерацию более конкурентоспособной.

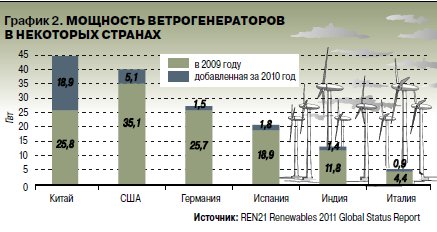

Темпы роста ветроэнергетики в Китае

действительно поражают. В последние годы Китай ежегодно удваивал объем

ветроэнергетических мощностей. По итогам прошлого года объем мощностей

увеличился сразу на 18,9 ГВт. Это почти половина от общемирового объема новых

станций, который составил 39 ГВт. Суммарная мощность ветряков в Китае достигла

44,7 ГВт, 23% от общемировой. Таким образом, по этому показателю Поднебесная

обогнала сразу двух мировых лидеров — и Соединенные Штаты, и Германию (график

2). Уже к 2015 году мощности ветряков достигнут 100 ГВт (для сравнения,

мощность всей энергосистемы России около 200 ГВт). Другим возобновляемым

источникам энергии уделено меньшее внимание — к 2015 году мощность солнечных

батарей составит всего 10 Гвт, ТЭС на отходах биомассы — 13 ГВт.

Еще большее значение уделяется главному

возобновляемому источнику — ГЭС. К 2015 году планируется построить 60 новых

станций, в результате чего суммарная мощность ГЭС возрастет до 260 ГВт. Опять

же, для сравнения, в настоящее время общая мощность китайских электростанций

всех типов составляет около 1000 ГВт.

Еще один альтернативный углю источник

энергии — это природный газ. Пока китайский рынок природного газа находится в

слаборазвитом состоянии. Но и тут мы видим активное наращивание и собственного

производства, и объемов импорта. По прошлогодним прогнозам, к 2020 году газ

должен обеспечивать как минимум 10% от общего энергопотребления. Суммарный

спрос на газ составит около 300 млрд кубометров (по сравнению с нынешними 80

млрд). Из них 70—80 млрд кубометров импорта и 230 млрд собственной добычи. В

свою очередь, среди собственной добычи 200 млрд кубометров придется на

традиционный газ и 20—30 млрд кубометров на метан угольных пластов. Объем

добычи сланцевого газа прогнозируется на незначительном уровне в 2 млрд кубометров

в год.

При этом факты говорят о том, что Китай

готов пересматривать эти прогнозы в сторону увеличения, если для этого будут

возможности. Так недавно было объявлено, что суммарная мощность газопровода

Центральная Азия — Китай уже к 2015 году может составить 55—60 млрд кубометров

(в следующем году планируется прокачка на уровне 30 млрд кубометров). При этом

мощность регазификационных терминалов, принимающих сжиженный газ, уже

составляет около 27 млрд кубометров и продолжает расти. Добавим сюда переговоры

с Россией о возможных поставках трубопроводного газа (от 30 млрд кубометров в

год). Таким образом, при определенном развитии событий импорт может существенно

превысить запланированные ранее объемы. Нельзя исключать и роста собственной

добычи в случае успеха работ по извлечению газа из сланцев. Первые скважины на

сланцевый газ были пробурены в апреле в провинции Сычуань. И хотя пока особого

прогресса в работах не наблюдается, напомним, что, по оценкам американского

Управления энергетической информации, китайские запасы этого вида топлива

составляют 36 трлн кубометров — больше, чем в США.

Пределы роста

За последнее десятилетие ВВП Китая вырос

почти в три раза. Ровно с той же скоростью росло потребление Китаем угля

(график 3). В дальнейшем доля угля в общем объеме энергопотребления начнет

уменьшаться, но даже к 2020 году, согласно прогнозам, она снизится с 70% только

до 60%. Возможно, дополнительным фактором, снижающим темпы роста потребления

угля, станут меры по повышению энергоэффективности китайской экономики. Однако

принципиально это картину не изменит. Если в дальнейшем темпы роста экономики

Китая будут сопоставимы с нынешними, то в абсолютных значениях количество

потребляемого угля продолжит увеличиваться, быть может, лишь с несколько

меньшей скоростью. Эксперты уже сейчас, по аналогии с «пиком нефти», говорят о

«пике угля», подразумевая год максимальной добычи, после которой она начнет

снижаться. Ясно, что Китай будет первой страной, которая пройдет этот пик. Его

ожидают между 2020 и 2030 годами. Гораздо сложнее предугадать пиковый объем

добычи. Тут эксперты склонны говорить об уровне в 5—6 Гт в год, хотя

достоверность подобного прогнозирования невелика.

В любом случае при масштабах китайской

экономики и гигантском объеме потребления угля Поднебесной придется полагаться

в первую очередь на собственные силы. Напомним, что Китай потребляет половину

мировой добычи угля, а только ежегодный рост потребления эквивалентен всей

угольной добыче нашей страны. Сможет ли Китай добывать по 300 млн

дополнительных тонн угля ежегодно в течение длительного времени?

С другой стороны, несмотря на быстро

растущий импорт угля, не следует из этого делать однозначный вывод о близости

исчерпания возможностей увеличения собственной добычи. Как известно, основные

угледобывающие регионы Китая находятся на севере и северо-востоке страны, в то

время как прибрежные южные провинции являются наиболее населенными и

экономически активными регионами. В этих условиях дефицит угля на юге может

быть связан с трудностями транспортировки из угледобывающих районов (на то, что

перевозки являются узким местом внутренних угольных поставок, специалисты

указывали и ранее). В свою очередь, начавшаяся реорганизация мелких шахт также

могла привести к временному снижению добычи.

Больше вопросов вызывает уже

отмечавшееся решение китайского руководства ограничить добычу угля на ближайшую

пятилетку уровнем 3,7 Гт в год. При текущих темпах роста потребления и

неизменном объеме импорта к этому порогу китайская экономика подойдет за два

года. В чем могут быть причины подобного решения? Неспособность обеспечить

быстрый рост добычи или же желание сохранить запасы на будущее?

Пока наше обсуждение строилось в рамках

десятилетнего горизонта. Но если через 10—15 лет добыча угля в Китае

действительно начнет снижаться и при этом уголь будет играть столь же важную

роль, Поднебесная может столкнуться с очевидными проблемами.

Какова бы ни была структура

энергопотребления Китая в течение следующих десятилетий, дешевой энергии уже не

будет. Одним из базовых факторов динамичного развития Запада в прошлом веке

стали дешевые энергоресурсы, в первую очередь нефть. В свою очередь,

собственный уголь, безусловно, внес свой вклад в быстрый рост китайской

экономики. Теперь же, даже если Поднебесной удастся длительное время сохранять

высокий уровень добычи угля, его себестоимость будет расти. Альтернативные же

углю источники энергии тоже не будут дешевыми. Стремительные темпы развития Китая

и других азиатских стран совпали с началом заката эры ископаемых источников

энергии, одновременно приблизив этот закат ростом собственного спроса на

энергоносители. Не успевающее за спросом предложение на фоне опасений об

исчерпаемости запасов приводит к существенному росту цен. К примеру, спотовые

цены на сжиженный природный газ в Азии недавно достигли отметки 16 долларов за

млн БТЕ (по сравнению с примерно 4 долларами на американском рынке

трубопроводного газа).

То, что дорожающие энергоносители

становятся фактором, замедляющим темпы экономического роста, в общем-то, не

секрет. Китаю, опирающемуся на собственный уголь, до недавнего времени этой

проблемы удавалось во многом избегать. В дальнейшем это будет делать все

труднее.

http://www.odnako.org 27.09.2011

|