Российская специфика

размещения ресурсной базы и потребителей угля не позволяет радикально изменить

в перспективе дальность перевозок сибирских углей. Так, рост доли добычи угля в

Восточной Сибири приведет, с одной стороны, к сокращению расстояния для

экспортных поставок сибирских углей в страны АТР, а с другой — к увеличению

транспортного плеча для перевозок в западном направлении.

С приходом в угольную промышленность

стратегических инвесторов отрасль за несколько лет превратилась из убыточной и

дотируемой государством в прибыльную и экономически эффективную. С 2000 года,

несмотря на временные кризисные явления, угольная промышленность постоянно

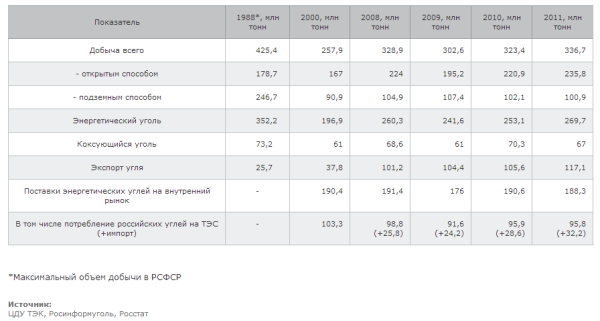

наращивала добычу — с 258 до 337 млн тонн, или почти на треть (см. таблицу 1).

Причем этот рост в значительной мере был обеспечен увеличением экспортной

выручки: только в натуральном выражении экспорт вырос в 3,1 раза — с 37,8 до

117 млн тонн. Стоит отметить, что в структуре поставок доля экспорта также

неуклонно увеличивалась с 14% до 35% соответственно при постоянном сокращении

абсолютных объемов и доли поставок на внутренний рынок в целом и на ТЭС.

Таблица 1 Динамика показателей угольной

промышленности России

За период с 2000-го по 2011 год доля СФО

в общероссийской добыче возросла с 73,3% до 84,7%, при этом добычу увеличил не

только основной угледобывающий регион Сибири — Кемеровская область, но

практически все восточносибирские регионы. Если сравнивать показатели 2011 года

с 1988-м (годом максимального уровня добычи угля в РСФСР), то видно, что в

целом по России уровень добычи не превышен, а вот по в СФО добыто уже

значительно больше.

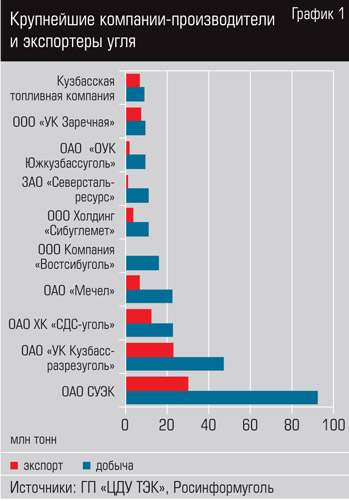

Крупнейшим производителем угля на

протяжении последних лет является компания СУЭК, ее объем добычи превысил 92

млн тонн, а рост объемов наблюдался практически во всех подразделениях

компании. Вторым по масштабам добычи остается «Кузбассразрезуголь» — 47 млн

тонн. Среди крупнейших угледобывающих компаний преобладают сибирские

производители, для которых характерна высокая доля поставок на экспорт.

Единственный производитель из Европейской части России (ЗАО «Северстальресурс»)

в основном обеспечивает свои внутренние потребности (входит в структуру

металлургического холдинга «Северсталь»).

Несмотря на столь впечатляющие показатели

развития добычи за последнее десятилетие, угольная промышленность России

находится в достаточно сложном положении: внутреннее потребление

стабилизируется, а конкуренция на внешнем рынке становится все более

неопределенной. Список узких мест и проблем развития отрасли за последние годы

нисколько не изменился:

·

ухудшение

условий добычи; технологическая и техническая обеспеченность;

·

рост

железнодорожных тарифов, «пропускная» способность железной дороги;

·

цены

мирового рынка;

·

межтопливная

конкуренция и цены внутреннего рынка;

·

объемы

внутреннего спроса и экспорта угольной продукции;

·

планы

угольных компаний и Программы и Генсхемы развития смежных отраслей;

·

совместные

проекты с зарубежными партнерами.

Лишь слегка поменялась их

приоритетность, и решения многих проблем до сих пор не произошло.

Практически в каждом угледобывающем

регионе за последние годы были введены новые мощности по добыче, но бурное

развитие отрасли не обернулось достижением желаемого технологического уровня,

хотя именно обновление горной техники (как импортной, так и отечественной)

позволило нарастить добычу. Среднемесячная производительность труда выросла

почти в два раза — с 110,3 до 196,8 тонн в месяц на человека, но пока все равно

остается существенно ниже среднемировых значений, а показателям ведущих мировых

компаний она уступает в десятки раз. Принятые сегодня на вооружение

геотехнологии добычи угля не позволяют рационально вовлечь в разработку все

разведанные запасы угля. Условия разработки месторождений в целом по России

ухудшились, несмотря на рост доли открытой добычи, которая заведомо обладает лучшими

технологическими условиями (см. таблицу 1). Если анализировать среднеотраслевые

показатели (см. график 2), то видно, что средняя глубина отработки пластов подземным

способом возросла до 425 с 380 м, как и коэффициент вскрыши на разрезах с 3,9

до 5,5 куб/м. Ухудшились показатели по доле шахт, опасных по взрывам метана,

угольной пыли и горным ударам, и доля негазовых шахт.

Сохраняется высокая зависимость отрасли

от импортного оборудования. Доля же отечественного в закупках компаний не

превышает 25% в количественном и 10% в стоимостном выражении. Практически 88%

технологического автотранспорта и 55% механизированных крепей и комбайнов

закупаются за рубежом.

Благоприятная мировая конъюнктура

позволила угольщикам существенно увеличить объемы добычи угля, но очевидно, что

стратегия простого наращивания добычи не может быть приоритетной и в

дальнейшем. Необходимо гармоничное сочетание количества и качества прежде всего

за счет повышения уровня переработки угля. Если в финансовом плане 2011 год

оказался весьма удачным для отрасли благодаря хорошей ценовой конъюнктуре как

на внутреннем, так и на внешнем рынке угля, то главным сдерживающим фактором

развития угольной отрасли, особенно вследствие столь активного роста экспорта,

по мнению экспертов, оставалась неразвитая транспортная инфраструктура.

Расстояния, которые преодолевает российский уголь по железной дороге, — одни из

самых больших в мире, а если говорить об экспорте — самые большие. Изменить это

невозможно, и даже ввод восточносибирских и якутских месторождений не сможет существенно

скорректировать географию российской угольной промышленности.

Осенью 2011 года российские угледобывающие

компании заявили о новых серьезных затруднениях с вывозом угля. Конечно,

сложности могли возникнуть в связи с нехваткой полувагонов, однако вагонный

парк частных операторов стремительно расширяется при сокращении доли и числа

полувагонов, имеющих отношение к ОАО «РЖД», но дело вовсе не в этом. Даже самое

грамотное решение проблемы с парком полувагонов и максимальная эффективность

его использования не позволят реализовать даже те достаточно «умеренные» цели,

которые заявлены в программе развития угольной отрасли. Пропускная способность

железных дорог по ключевым угольным направлениям уже выходит за пределы

допустимого либо достигнет критических значений в ближайшие несколько лет, и

речь здесь идет как о магистральных маршрутах, так и о локальных

железнодорожных, припортовых и внутрирегиональных сетях. Ликвидация «узких

мест» по железнодорожному транспорту возможна частично за счет строительства новых

углесборочных и углепогрузочных станций с электрификацией и автоматизацией, а

также перспективного использования новых грузовых локомотивов-«тяжеловесов»

марки «Гранит» с грузоподъемностью состава до 9 млн тонн.

Что будет дальше

За последние годы уровни прогнозов по

добыче угля как в целом по России, так и по отдельным бассейнам существенно

скорректировались. В настоящее время ориентиром для угольных компаний служит

«Энергетическая стратегия России до 2030 года» (ЭС-2030) и «Долгосрочная

программа развития угольной промышленности до 2030 года» (ДПРУП-2030). В

программных документах начала и середины 2000-х предусматривалось наращивание

добычи угля в стране, прежде всего в Кузнецком (до 230–270 млн тонн) и

Канско-Ачинском (до 80–100 млн тонн) бассейнах, располагающих благоприятными

условиями для обеспечения страны высококачественным и/или экономичным угольным

топливом. При этом считались целесообразными умеренный прирост на месторождениях

Восточной Сибири, Дальнего Востока, при одновременном закрытии технически

отсталых и нерентабельных предприятий в европейской части России. В последних

прогнозах Кузбасс по приростам добычи уже теряет безоговорочное лидерство (не

выше 200 млн тонн в 2030 году), а в Канско-Ачинском бассейне намечается лишь

незначительное развитие. Наиболее же передовыми, имеющими значительный масштаб

и заметный уровень важности, называются пять крупных проектов развития угольной

отрасли, реализация которых также пойдет на востоке страны — в Республике Тыва

(Межегейского, Элегестского), Республике Саха (Якутия) (Эльгинского), Забайкальском

крае (Тугнуйского и Апсатского). До 2030 года все они могут выйти по объему

добычи на уровень, превышающий 140 млн тонн угля в год.

В соответствии с принятыми темпами

формирования новых центров добычи угля произойдет очевидное смещение угледобычи

на восток страны. При этом практически все новые проекты имеют экспортную

направленность. А это значит, что в ближайшее десятилетие традиционные угольные

регионы будут вынуждены конкурировать с новыми районами как за «проход» на

мировой рынок, так и собственно за рыночные ниши.

Совокупная пропускная способность железнодорожных

переходов Сибири и Дальнего Востока составляет около 60 млн тонн в год (при

перспективной потребности не менее 130–150 млн тонн). Без принятия мер еще

совсем немного — 10–20 млн тонн — и железнодорожная сеть встанет. При этом

существующий перекос в распределении финансовых потоков железнодорожной отрасли

в сторону операторов подвижного состава значительно сдерживает развитие

железнодорожной инфраструктуры: поддерживать в нынешнем состоянии ее еще

кое-как можно, но вот развивать — нет. Как уже упоминалось выше, согласно и

ЭС-2030, и ДПРУП-2030, главным локомотивом роста угольной промышленности России

по-прежнему будет экспорт: его объем к 2030 году прогнозируется на уровне 170

млн тонн, то есть зависимость от конъюнктуры внешних рынков станет более

сильной. При этом поставки морским путем будут занимать более 80%. Экспортная

мощность портов России в настоящее время не превышает 65 млн тонн в год, еще

около 35 млн тонн перевозится через порты Украины и Балтии. И без значительного

ввода мощностей будет достаточно затруднительно справиться с растущим

грузооборотом. Очевидно, необходима масштабная инвестиционная программа, сравнимая

с планами угольных компаний. При реализации всех инвестиционных планов к 2030

году экспортный потенциал российских терминалов будет увеличен до 137 млн тонн.

Неопределенность спроса

Несмотря на то что Россия по запасам

угля занимает в мире второе место, а по объему экспорта — третье, среди

производителей угля ее позиции более скромные: шестое место в мире с долей в

4,6%. Для сравнения: в США производится 18,7% мирового угля, в Индии — 5,8%, в

Австралии — 6,6%, а в Южной Африке — 4,2%. Абсолютный лидер — Китай, доля

которого в мировом объеме составляет 42,5%. Российская специфика размещения

ресурсной базы и потребителей угля не позволяет радикально изменить в

перспективе дальность перевозок сибирских углей. Так, рост доли добычи угля в

Восточной Сибири приведет, с одной стороны, к сокращению расстояния для экспортных

поставок сибирских углей в страны АТР, а с другой — к увеличению транспортного

плеча для перевозок в западном направлении.

Развитие российского угольного экспорта

происходило в основном за счет европейского направления, за десятилетие прирост

поставок в Европу составил почти 50 млн тонн. Но на европейском рынке российский

уголь конкурирует не только с другими угольными производителями, но и с

российским газом. В западном направлении экспортных поставок Россия может

частично заменить уголь из ЮАР (которая собирается переориентировать поставки

на Индию) и не допустить сюда колумбийский уголь. Пропускная способность

угольных терминалов портов и сухопутные переходы позволят поставлять на этот

рынок более 90–95 млн тонн (см. рисунок). И в этом направлении Кузбасс будет

сохранять свою лидирующую позицию, конкурируя с ростовским и воркутинским

углями.

Возможные поставки на экспорт угля в

восточном направлении (в страны АТР) будут на уровне 68–75 млн тонн. Здесь

предполагается существенный рост поставок в случае перспективного превращения

Китая из экспортера в чистого импортера угля и масштабного развития угольной

генерации в Японии (после известных событий в Фукусиме). На этом сегменте рынка

угли Кузбасса по-прежнему будут конкурировать с топливом как Индонезии,

Австралии и ЮАР, так и новых восточных месторождений России (Эльгинского,

Ургальского, Улуг-Хемского и прочих). Большая неопределенность мировой

конъюнктуры ставит российских угольщиков в крайне зависимое положение.

Возможное снижение цен на мировом рынке приведет к снижению экспорта,

компенсировать которое за счет внутреннего рынка будет невозможно. Как

результат — снижение производства и рост себестоимости продукции, а значит —

ухудшение конкурентоспособности и сворачивание добычи. В этих условиях угольной

отрасли необходима государственная поддержка, но не прямое дотирование

предприятий, а стимулирование спроса на уголь на внутреннем рынке.

Для внутреннего угольного рынка видится

неоднозначная перспектива. Если в оценках потребления коксующегося угля

большинство экспертов сходятся во мнении, что оно будет поддерживаться на

уровне 45–55 млн тонн (основным его потребителем выступает металлургия), то для

энергетического угля существует значительный разброс мнений. Для развития

внутреннего рынка энергетического угля существуют серьезные проблемы,

обусловленные стабилизацией спроса на него в промышленности, падением спроса в

коммунально-бытовом хозяйстве вследствие газификации регионов, а также

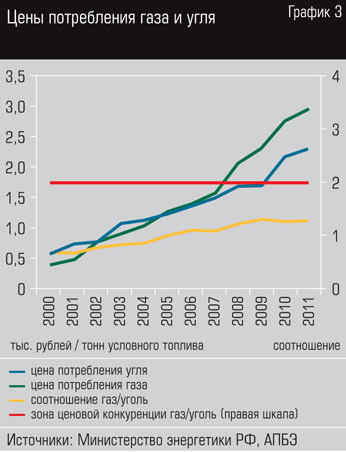

нерешенной основной проблемой ценовой конкуренции газа и угля. Несмотря на декларируемые

планы по достижению соотношения цены газ:уголь — 2:1 (см. график 3),

благоприятного для развития угольной энергетики, это соотношение до сих пор не

достигнуто и постоянно отодвигаются сроки введения механизма net-back

образования цены на газ.

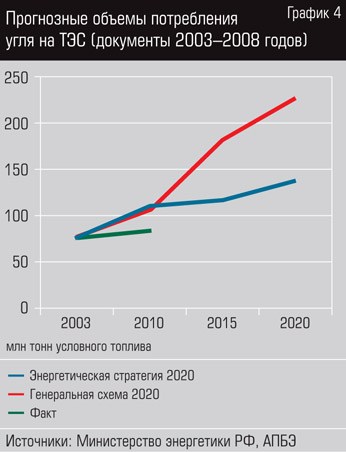

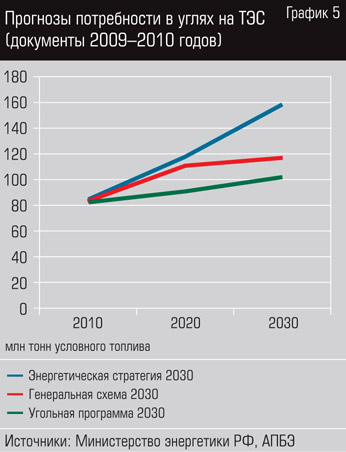

Поэтому перспективы развития крупнейшего

внутреннего потребителя — угольной генерации в России — уже долгие годы

наталкиваются на противоречия между реальным положением дел в отрасли и

регулярно принимаемыми программными документами. Если до экономического кризиса

большинство программных документов декларировали опережающее развитие угольной

генерации, то в документах, принятых в 2009–2010 годах, даже по оптимистическим

оценкам вектор развития предусматривает незначительный темп роста. В каждом

последующем прогнозе происходит снижение уровня перспективных объемов потребления

угля на внутреннем рынке.

При планируемых в максимальном варианте

новой Генсхемы-2030 вводах энергомощностей на уровне 142 ГВт до 2030 года,

объем угольных энергомощностей ТЭС составит всего 48 ГВт. Из предполагаемых

ранее 58 проектов ввода мощностей на угле в скорректированной версии Генсхемы

осталось только 28 проектов. Остальные были либо отклонены, либо

переориентированы на газ. Важнейшим стимулом могло бы стать изменение

соотношения цен на газ и уголь, но, как уже говорилось, несмотря на декларации,

этого не происходит, что формирует порочный круг.

Альтернативным вариантом роста

внутреннего потребления угля может быть только расширение его комплексной

переработки. По мнению большинства специалистов, наиболее рационально

рассматривать создание комплексов по переработке углей, которые будут выпускать

широкую гамму продуктов — от сортового угля, агломерированного твердого

топлива, производства электро- и теплоэнергии, до восстановителей, сорбентов,

карбюризаторов, структурообразующих добавок в коксохимические шихты и так

далее.

Инвестиционные планы по угледобыче на

ближайшую перспективу в Кузбассе все больше предпочитают связывать с

высокотехнологичными проектами энерготехнологических комплексов (ЭТК).

Например, в 2013 году планируется дальнейшее развитие разреза

«Караканский-Западный» (ЗАО «Шахта Беловская»).

Но одним ЭТК Кузбасс не ограничивается: запланировано строительство ЭТК

«Серафимовский», «Менчерепский», «Ленинск-Кузнецкий». И особенностью этих инновационных

проектов является то, что их реализация запланирована вовсе не крупнейшими

производителями угля, а, так сказать, «крепкими середнячками». В новых центрах

добычи угля (в Республиках Тыва и Якутия, Забайкальском крае) также возможно

создание углехимических и энергетических комплексов.

Резюмируя, можно отметить, что для

повышения конкурентоспособности российского угля на мировом и внутреннем рынках

необходимо решить следующие неотложные задачи. Первая — обеспечить поставщикам

угля льготные тарифы железнодорожных перевозок, имея в виду, что перевозка

нескольких миллионов тонн угля позволит значительно повысить загрузку

железнодорожного транспорта. Недавнее предложение Минтранса о повышении

железнодорожного тарифа при перевозке угля на экспорт от 20% до 30%, по оценке

губернатора Амана Тулеева, приведет к изъятию из угольной отрасли только

Кузбасса 19 млрд рублей в год. Вторая — требуется непосредственное участие

государственного бюджета в инвестиционных программах: строительство крупных

инфраструктурных объектов, в том числе железных дорог и линий электропередачи,

разработка энергоэффективных и экологически чистых технологий добычи, переработки

и использования угля. Третья — необходимы стимулирование и поддержка

стратегических инициатив хозяйствующих субъектов в виде льгот по налогам,

государственных гарантий, бюджетных инвестиций в уставный капитал юридических

лиц, бюджетных кредитов, инвестиционных налоговых кредитов, льгот по аренде

недвижимого имущества, субсидий на возмещение части процентной ставки

получателям кредитов в российских кредитных организациях на реализацию

инвестиционных проектов.

К сожалению, в отечественной практике

утрачены навыки долгосрочного планирования комплексного освоения ресурсов

регионов. Инвесторов интересуют только оценки коммерческой эффективности

инвестиционных проектов, а на федеральном и региональном уровнях не хватает

информации, сил и средств для проведения системных расчетов. Например, при

сопоставлении заявленных планов развития угольных мощностей и транспортной

инфраструктуры по Республике Тыва в ДПРУП-2030 приведены цифры из

инвестиционных проектов, которые изолировано разрабатывались тремя крупными

угольными компаниями. Из рассмотрения этих цифр возникает закономерный вопрос,

каким образом предполагается перевозить намеченные к освоению 37–45 млн тонн угля

по железной дороге Кызыл–Курагино, которая строится под пропускную способность

в 15 млн тонн.

Виталия Маркова, старший научный

сотрудник ИЭОПП СО РАН (Новосибирск)

Виктор Чурашев, ведущий научный

сотрудник ИЭОПП СО РАН (Новосибирск)

Эксперт

|